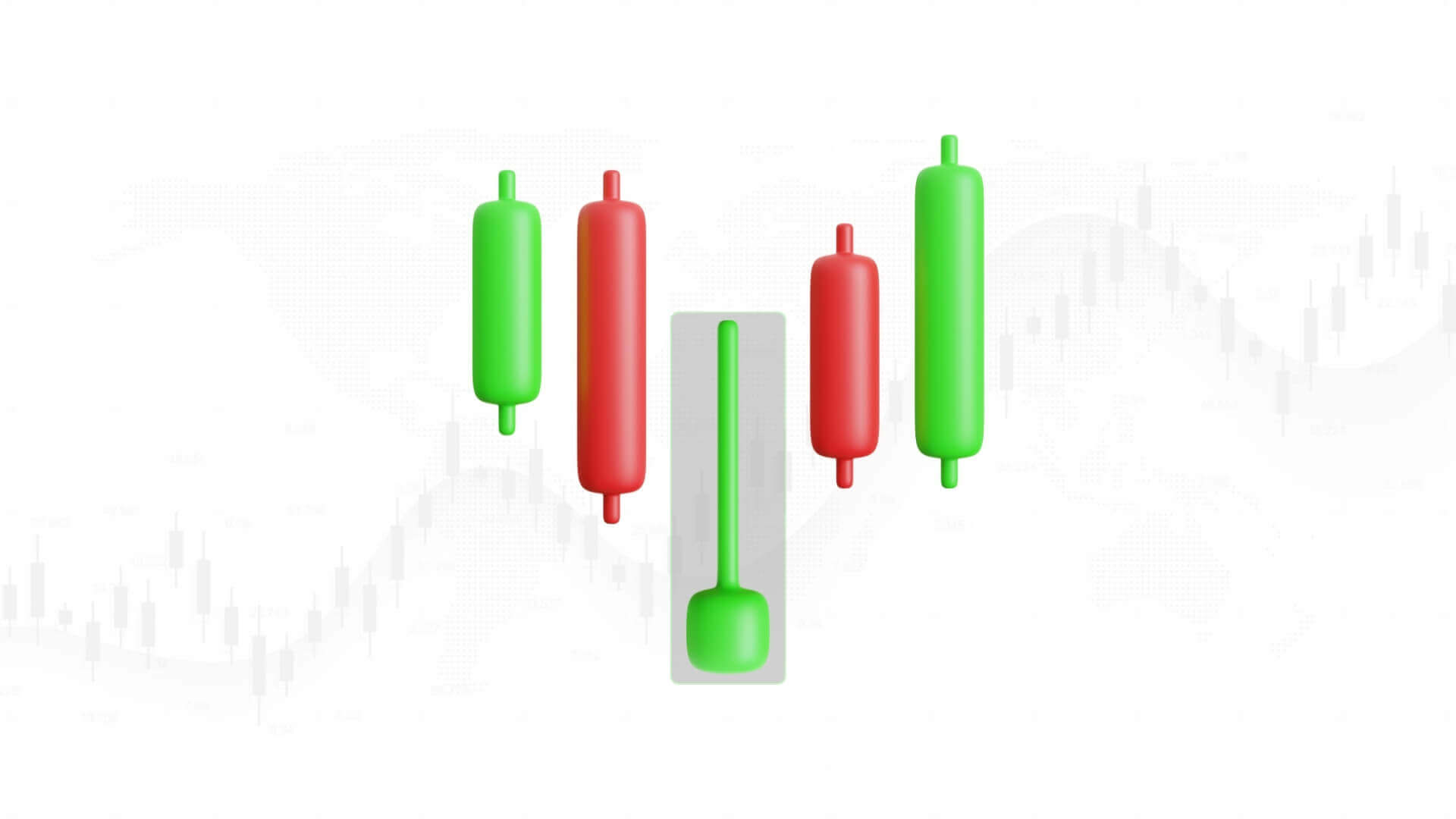

Çekiç şamdan, bir hisse senedinin açılış fiyatından daha düşük işlem görmesi, ancak aynı açılış fiyatı yakınında kapanış dönemi içinde toparlanması durumunda oluşan yükseliş yönlü bir ters formasyondur. Bu şamdan, uzun bir alt gölgesi veya fitili, küçük veya hiç olmayan bir üst fitili ve küçük bir gövdesi olan bir çekice benzer. Mum çubuğunun gövdesi açılış ve kapanış fiyatları arasındaki farkı, fitiller ise dönemin en yüksek ve en düşük fiyatlarını temsil eder. Gözünüzü eğitmenize yardımcı olmak için en iyi şamdan desenlerini içeren kolay bir infografik kopya sayfası hazırladık .

Çekiç Mumu Ticareti Nasıl Yapılır

Çekiç mum çubuğu, uzun bir pozisyona girmek veya mevcut bir uzun pozisyona ekleme yapmak için kullanılabilecek bir yükseliş dönüş formasyonudur. Çekiç mum çubuğu formasyonunun alım satımını yaparken yatırımcılar aşağıdaki özellikleri arayacaktır:

- Hisse senedi çekiç formasyonuna kadar düşüş eğiliminde (herhangi bir zaman diliminde) olmalıdır.

- Çekiç bir süre satış baskısının ardından oluşmalıdır.

- Çekiç, uzun bir alt fitile sahip küçük bir gövdeye sahip olmalıdır.

- Çekici, teyit görevi gören bir satın alma baskısı dönemi takip etmelidir.

Bu özellikler karşılanırsa, yatırımcılar bir sonraki dönemde hisse senedi çekiç mumunun en yüksek seviyesinin üzerine çıktığında uzun pozisyona gireceklerdir (dönem zaman dilimine bağlıdır). Alt fitilin veya gölgenin alt seviyesinin altına bir zararı durdurma yerleştirilebilir. Risk etkili bir şekilde yönetilmelidir ve ticarete olan güveninize bağlı olarak stopları her zaman sıkılaştırabilirsiniz. Fiyat çekiç mumunun en düşük seviyesinin altına düşerse, geri dönüş sinyali geçersiz olur ve satış baskısının artması muhtemeldir.

Çekiçli Şamdan Avantajları

Çekiç şamdanının birçok avantajı vardır. Tanımlanması nispeten kolay bir formasyondur, diğer teknik göstergelerle birlikte kullanılabilir ve bir ticaret için net bir giriş ve çıkış noktası sağlayabilir.

Çekiç mum çubuğu modelinin en önemli avantajlarından biri, boğa yutan modele benzer şekilde herhangi bir zaman diliminde kullanılabilmesidir . Bu, onu hem günlük tüccarlar hem de swing tüccarları için çok yönlü bir araç haline getirir.

Çekiç Şamdan yükselişe mi geçiyor?

Çekiç şamdanı yükseliş eğilimi gösteren bir formasyondur. Bu, genellikle bir düşüş trendinin sonunda oluştuğu ve daha yüksek bir potansiyel hareketi işaret ettiği anlamına gelir. Bu mum çubuğu formasyonu yükselişe işaret ediyor çünkü satıcılar fiyatı daha düşük seviyelere çekemiyor, aynı zamanda alıcılar da agresif bir şekilde fiyatı tekrar yukarı itiyor ve mumun en düşük seviyelerini kapatıyor. Bu tür fiyat hareketleri genellikle yükseliş işaretidir ve bize kontrolün alıcılarda olduğunu söyler.

Çekiç Şamdanlar Neden Oluşur?

Alıcılar ve satıcılar arasındaki kavga nedeniyle çekiçler oluşur. Bu model, piyasa veya hisse senedi aşırı satıldığında ve alıcılar fiyatları yukarı çekmek için devreye girdiğinde oluşur. Uzun alt gölge (veya fitil), satıcıların dönemin başlarında kontrolü elinde bulundurduğunu, ancak alıcıların devreye girerek fiyatları yeniden yukarı çektiğini gösteriyor.

Bu eylem çekiç şamdan oluşumuyla sonuçlanır. Çekiç mum çubuğu formasyonu bir ters formasyon olarak görülür; bu, düşüş trendinin sonunda meydana geldiği ve daha yüksek bir potansiyel hareketin sinyali olduğu anlamına gelir. Temel çıkarım, fiyatın en düşük seviyenin yakınında bile kapanmaması, bu da söz konusu mum çubuğunun kapanışında boğaların kontrolü yeniden ele geçirebildiğini gösteriyor.

Çekiçli Şamdan Örnekleri

Çekiç Şamdan vs Doji Mum

Çekiçli şamdanlar ve Doji mumları ilk bakışta benzer görünse de iki model arasında önemli farklılıklar vardır. Çekiç, genellikle düşüş trendinin sonunda oluşan bir yükseliş formasyonudur; Doji ise herhangi bir zamanda oluşabilen nötr bir formasyondur.

Çekiç, uzun bir alt gölgeye sahip küçük bir gövdeye sahipken Doji, genellikle eşit üst ve alt fitillere sahip küçük bir gövdeye sahiptir. Çekiç potansiyel bir tersine dönüşün sinyalini verir ve yükseliş gösterirken Doji nötrdür ve herhangi bir spesifik fiyat hareketinin sinyalini vermez.

Çekiçli Şamdan ve Asılı Adam Şamdanı

Çekiç ve asılan adam desenleri çok benzer, ancak önemli bir fark var. Çekiç düşüş trendinin sonunda oluşur ve yükseliş gösterirken asılı adam yükseliş trendi sırasında oluşur ve düşüş eğilimi gösterir.

Bunun dışında her iki model de aynıdır. Uzun alt fitilleri olan küçük gövdeleri var, üst fitilleri çok az veya hiç yok ve mevcut trendde potansiyel bir tersine dönüşün sinyalini veriyorlar.

Çekiç, düşüş trendinin sonunu ve yükseliş trendinin başlangıcını işaret edebilen yükseliş formasyonudur. Asılı adam, bir yükseliş trendinin sonunu ve bir düşüş trendinin başlangıcını işaret edebilen bir düşüş formasyonudur.

Ters Çekiç Şamdan Nedir?

Ters çekiç mum çubuğu, tıpkı çekiç mum çubuğu gibi, yükselişin tersine döndüğünü gösterir. İsim bunu mükemmel bir şekilde özetliyor. Tıpkı çekiçli şamdana benziyor ama baş aşağı.

Uzun bir üst fitili ve çok az alt fitili olan veya hiç olmayan küçük bir gövdesi vardır. Bu, satıcıların dönemin başında kontrolü elinde tuttuğunu, ancak alıcıların devreye girerek fiyatları yeniden yukarı çektiğini gösteriyor.

Alış baskısı, fiyatın günün veya dönemin en düşük seviyelerinin oldukça altında kapanmasıyla gösterilen normal çekiç mum çubuğunda daha güçlüdür.

Ters çekiç her zaman güçlü bir yükseliş sinyali vermez, ancak model alıcıların devreye girdiğini ve düşüş trendinin sona erebileceğini gösteriyor.

Mum çubuğu formasyonlarının tek başına eksiksiz bir teknik analiz stratejisi olmadığını unutmayın . İyi ticaret stratejileri, riski yönetmeye yönelik bir plan içerir.

Alt çizgi

Çekiç şamdan, düşüş trendinin sonunu ve yükseliş trendinin başlangıcını işaret edebilen yükseliş formasyonudur. Temel çıkarım, fiyatın en düşük seviyenin yakınında bile kapanmaması, bu da söz konusu mum çubuğunun kapanışında boğaların kontrolü yeniden ele geçirebildiğini gösteriyor. Çekiçli şamdanları içeren ticaret stratejilerinin her zaman riski yönetmek için bir planı olmalıdır.

Sıkça Sorulan Sorular

Teknik analizde Çekiç mum çubuğu formasyonu nedir?

Hammer mum çubuğu formasyonu, düşüş trendinin potansiyel sonunu ve yükseliş trendinin başlangıcını işaret eden yükseliş yönlü bir dönüş formasyonudur. Üst ucunda küçük bir gerçek gövde, uzun bir alt gölge ve çok az veya hiç üst gölge olmayan tek bir mumdan oluşur. Bu model, alıcıların fiyatı seansın en düşük seviyesinden yukarı çekmeyi başardıklarını gösteriyor ve bu da piyasa duyarlılığında bir değişime işaret ediyor.

Çekiçli şamdanlar ile hacim arasındaki ilişki nedir?

Çekiç mum çubuğunun oluşumu sırasında artan hacim, daha güçlü bir satın alma baskısının göstergesi olabilir ve yükseliş dönüş sinyalinin güvenilirliğini artırabilir.

Çekiçli şamdanlar bağımsız bir ticaret stratejisi olarak kullanılmalı mı?

Hayır, çekiçli şamdanlar bağımsız bir ticaret stratejisi olarak kullanılmamalıdır. Kapsamlı bir ticaret planı oluşturmak için diğer teknik analiz araçları ve risk yönetimi teknikleriyle birleştirilmelidirler.

Yatırımcılar bir fiyat tablosunda Çekiç şamdan desenini nasıl tanımlayabilir?

Çekiç mum çubuğu modelini tanımlamak için yatırımcılar, üst ucunda küçük bir gerçek gövdeye sahip, uzun bir alt gölgeye sahip olan ve üst gölgesi çok az olan veya hiç olmayan bir düşüş trendi içindeki tek bir mum aramalıdır. Alt gölge, gerçek gövdenin en az iki katı uzunluğunda olmalıdır; bu da gün içi fiyat toparlanmasını temsil eder.

Yatırımcılar alım satım kararları vermek için Çekiç mum çubuğu modelini nasıl kullanabilirler?

Yatırımcılar, uzun pozisyonlara girmek veya kısa pozisyonlardan çıkmak için Çekiç mum çubuğu modelini potansiyel bir sinyal olarak kullanabilirler. Desen bir düşüş trendi içinde göründüğünde, satış baskısının zayıflayabileceğini ve yükseliş eğiliminin tersine dönebileceğini gösteriyor. Yatırımcılar, genellikle Hammer mum çubuğunun en yüksek noktasının üzerinde kapanarak bir sonraki mumun geri dönüşü onaylamasının ardından uzun bir pozisyona girebilir veya kısa pozisyonlarından çıkabilirler.

Çekiç mum çubuğu modelinin güvenilirliğini hangi faktörler artırabilir?

Çekiç mum çubuğu formasyonunun güvenilirliği, formasyon sırasındaki hacim, diğer teknik göstergelerin varlığı ve genel piyasa bağlamı gibi faktörler dikkate alınarak artırılabilir. Yüksek işlem hacminin eşlik ettiği Çekiç formasyonu, daha güçlü bir satın alma baskısının varlığına işaret ediyor. Ek olarak yatırımcılar, modeli ve potansiyel trend dönüşünü doğrulamak için trend çizgileri veya hareketli ortalamalar gibi diğer teknik göstergeleri kullanabilirler.

Çekiçli şamdan, asılı adam şamdanından nasıl farklıdır?

Düşüş trendinin sonunda oluşan çekiç mum çubuğu yükseliş eğilimi gösterirken, asılı adam mum çubuğu yükseliş trendi sırasında oluşur ve düşüş eğilimi gösterir. Desenler aynı görünüyor ancak farklı trendlerde tersine dönüşlerin sinyalini veriyor.

Çekiç şamdanlar neden oluşur?

Çekiç şamdanlar, alıcılar ve satıcılar arasındaki kavga nedeniyle oluşur. Piyasanın veya hisse senedinin aşırı satıldığını ve satıcıların başlangıçta piyasayı kontrol etmesinden sonra alıcıların fiyatları yukarı çekmek için devreye girdiğini belirtirler.